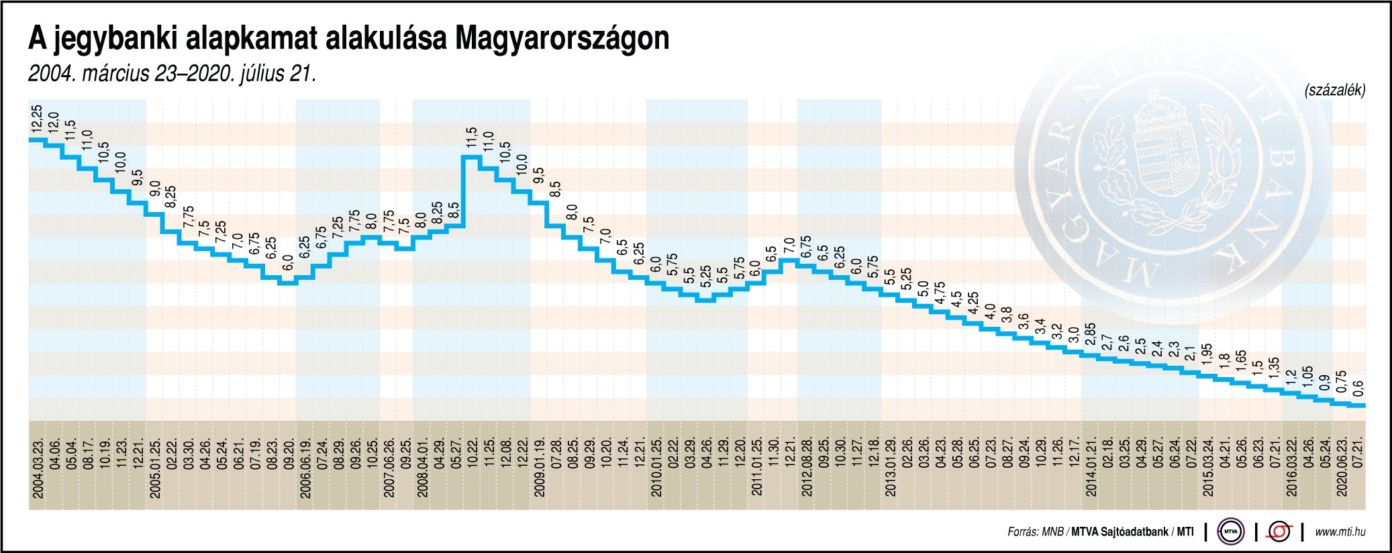

Az MNB Monetáris Tanácsa 0,6 százalékra csökkentette a jegybanki alapkamatot, ami soha nem volt még ilyen alacsony szinten Magyarországon. A döntés rengeteg lakossági hitelest érint, és azokat is, akiknek megtakarításaik vannak. A csökkentés hatással van a legtöbb lakossági hiteltermékre is. Mutatjuk, kinek milyen változásokat hozhat az alapkamat csökkentése.

A Magyar Nemzeti Bank Monetáris Tanácsa 15 bázisponttal rekord alacsony szintre, 0,6 százalékra csökkentette a jegybanki alapkamatot. A lépés hatással van a lakossági hitelekre, illetve a megtakarításokra is. Mutatjuk, mire kell számítani!

Csökken a THM-plafon az idén igényelhető fogyasztási hiteleknél

A járvány miatt bevezetett THM-plafon egészen eddig 5,75 százalék volt, hiszen a rendelet alapkamat + 5 százalékot határozott meg. Ez azt jelenti, hogy legfeljebb 5,6 százalék lehet a személyi kölcsönök, áruhitelek és hitelkártyák THM-e az idei év végéig.

Csökkenhetnek a változó kamatozású hitelek törlesztőrészletei

Az elmúlt években a fenti jogszabályi követelményeket leszámítva gyakorlatilag eltűnt az alapkamat hatása a lakossági hiteleknél. Más referenciamutatókhoz kötik a legnépszerűbb kölcsönök kamatozását, amelyek azt befolyásolják, hogy mekkora lesz a hitelünk kamata és törlesztője:

- a változó kamatozású hitelek kamatozását a BUBOR befolyásolja. Az a kamatszint, amelyen a bankok hiteleznek egymásnak rövid távon.

- az egy évnél hosszabb kamatperiódusú kölcsönökét pedig az állampapírhozamok, illetve az egy évesnél hosszabb bankközi hitelek kamatait leképező BIRS határozza meg.

A fenti referenciaértékek az idők folyamán jelentősen elváltak az alapkamattól, mondhatni “önálló életet éltek”. Egészen a koronavírus megérkezéséig. Áprilisban ugyanis a jegybank aktivizálta az egyhetes betéti eszközét, amely a forintlikviditást hivatott befolyásolni, de ami ebből a szempontból fontos, hogy a betét heti tendereken meghatározott kamata eddig megegyezett az alapkamattal, azaz 0,9 százalékos kamattal fogadta be a jegybank a bankok fölös pénzét.

Ez viszont egy burkolt kamatemelés volt, hiszen a bankoknak jobban megérte ekkora hozam mellett inkább a jegybanknál tartani a pénzt, mint egymásnál. A BUBOR nagyon gyorsan fel is kúszott és stabilizálódott 90 bázispont környékén: azok, akik pedig 3, 6 vagy 12 hónapos BUBOR-hoz kötött hitelt fizetnek, ismét azt tapasztalhatták, hogy emelkedett a törlesztőrészletük.

Alacsonyabb lesz a fogyasztási hitelek maximális THM-e

A hitelkártyák, személyi kölcsönök és áruhitelek maximális teljes hiteldíjmutatóját is az alapkamathoz igazítják. A személyi kölcsönök maximális THM-e nem haladhatja meg a jegybanki alapkamat 24 százalékponttal növelt mértékét, azaz innentől 24,6 százalékot.

Hitelkártya, áruhitel és folyószámlahitel esetén a THM mértéke nem haladhatja meg a jegybanki alapkamat 39 százalékponttal növelt mértékét, azaz 39,6 százalékot. Ezek a termékek ennél drágábbak tehát nem lehetnek, de a Bank360.hu korábban megjegyezte, hogy a bankok túlnyomó többsége a személyi kölcsönöket ennél jóval olcsóbban adják, de a többi termék árazása sem éri el a maximális szintet.

Ezeket a hiteleket egyáltalán nem érinti az alapkamat mozgása

- Minden olyan kölcsön kikerül a referenciamutatók változása alól, amelyeket fixen, tehát a futamidő végéig rögzített kamatozással veszünk fel.

- Szintén alig érinti a kamatváltozás azokat a kölcsönöket, amelyek hosszú kamatperiódusúak, például 5, 10 vagy 15 évente változik a kamatozásuk. Ezeknél a hiteleknél a bankok a kamatperiódus váltásakor vizsgálják a referenciamutató aktuális szintjét.

- Nem érintik a változások az állami kamatgaranciával nyújtott hiteleket sem, amíg teljesítjük a feltételeket: ilyen például a CSOK vagy a babaváró hitel.

Mi lesz a megtakarításaimmal?

A megtakarítások túlnyomó többsége is az MNB alapkamatához köthetőek közvetlenül, vagy közvetve:

- A betéti kamatok mérséklődhetnek. A kamatok csökkenését ellensúlyozhatja viszont, hogy több bank szinte folyamatosan kínál akciós kamatú betéteket.

- A fix kamatozású kötvényesek nyerhetnek a vágással, ugyanis magasabb árfolyamon adhatják el értékpapírjaikat ennek köszönhetően, a változó kamatok viszont csökkennek emiatt.

- A lakossági államkötvények esetében a Prémium Magyar Államkötvényre nincs közvetlen hatással a kamatcsökkentés, mivel az inflációhoz kötöttek a kamatok. A Bónusz Magyar Államkötvényre csak akkor lehet hatással a döntés, ha az alacsonyabb alapkamat miatt a diszkontkincstárjegyek hozama csökkenésnek indul, azonban ez több más tényezőtől is függ.

Forrás: penzcentrum.hu

Kép: pixabay